作者:诸建芳 崔嵘

来源:CITICS宏观研究

核心观点

日韩疫情风险快速上升,我国在机电产品、运输设备、塑料橡胶、化工产品、金属制品等领域对日韩敞口较大,建议关注涨价和断供风险;产业链的延伸可能冲击国内中下游泛半导体产业、汽车制造产业。冲击之下,国内产业在自主供应链配套上有望加强。我们梳理了关联度较高的细分领域标的,详见正文。

摘要

▌ 日韩疫情风险快速上升,将对全球产业链产生冲击。近期海外疫情爆发引发了市场关注,韩国、日本的新冠肺炎确诊病例上升最快,疫情进展及其影响尤其值得重视,特别是日韩疫情冲击全球产业链的风险正在明显上升。

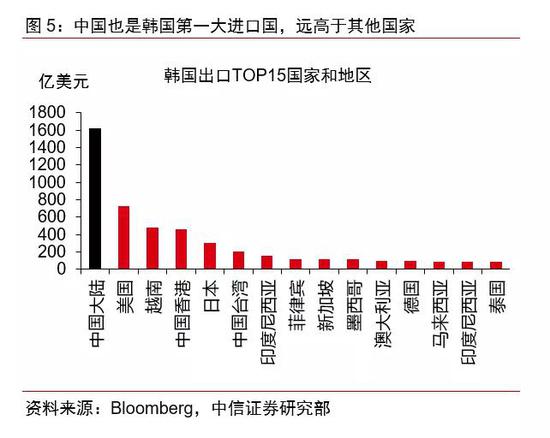

▌ 日韩和中国的贸易关系紧密,对国内产业链的影响不可忽视。日韩与中国贸易紧密主要体现在:1)中国是日本和韩国的第一大进口国;2)日韩也是主要的中间品出口国,中国对日韩中间商品的依赖度较高;3)从产业链的角度,日韩与中国在贸易领域上中下游互相依托,是国内产业链不可忽视的一环。若疫情进一步升级,日韩作为中国重要的贸易伙伴,企业停工、物流停运、出口减少将直接冲击我国上中下游的供应端,其影响不可忽视。

▌ 我国在机电产品、运输设备、塑料橡胶、化工产品、金属制品等领域对日韩敞口较大,建议关注涨价和断供风险。我们梳理了日韩与中国在贸易方面所涉及的行业及产品,其中电子设备、机械设备、运输设备、塑料橡胶、化工产品、金属制品等受日韩出口影响可能较大。特别值得注意的是,日韩在上游的IC制备原材料、中下游的存储芯片、面板等领域占有很高的市场份额。一旦疫情在这两个国家快速蔓延,将会影响到相关企业的正常生产和运输,从而推升国内相关上游原材料、中下游成品的涨价和断供风险。

▌ 产业链的延伸可能冲击国内中下游泛半导体产业、汽车制造产业。1)泛半导体产业:中下游板块会受到日韩上游晶圆、光刻胶等IC原材料涨价和断供的压力,鉴于该产业防护级别高,短期断供风险不大,影响相对可控。但国内产业在电子、机械设备等领域对日韩出口依赖度较高,日韩面板、芯片等停产停运带来涨价可能提高下游生产成本。2)汽车制造产业:上游部分金属制品、橡胶等化工原材料以及机电、运输设备与日韩供应链相关,若出现断供料将对汽车制造链条造成一定影响。总体我们认为应密切关注该产业链上日韩主导的原材料和中间品的涨价和断供风险可能对国内产业链产生的负面影响。

▌ 冲击之下,国内产业在自主供应链配套上有望加强。一方面,涨价会增加国内细分产业链上的企业盈利,提高在配套供应链上的投资;另一方面,产品断供往往也是潜在竞争者切入供应链的时机,会加速国内企业转型升级。建议重点关注三条主线: 1)上游新材料产业:关注有一定基础的国内配套企业,重点包括光刻胶、湿化学品、抛光垫和抛光液、特种气体、靶材等细分领域;2)中下游泛半导体产业:产品涨价和断供将推动半导体、电子相关细分领域自主发展,包括国产存储芯片、面板等;3)中下游汽车零部件:国内上市公司在日韩竞争对手为主的汽车零部件细分领域的供应也有望提升。根据中信证券(23.570, -1.20, -4.84%)研究部新材料组、电子组、汽车组的观点,我们梳理了关联度较高的细分领域标的,详见正文。

正文

▌ 日韩疫情风险快速上升,对国内产业链的影响不可忽视

海外疫情风险正在快速上升,尤其是日韩

海外新冠疫情在近期愈演愈烈。截至2月26日数据,共有36个海外国家有确诊病例,累计确诊3546人,累计死亡53人;其中韩国和日本最多,分别确诊1261和894人,累计死亡19人。近期确诊病例上升最快的国家包括韩国、日本、意大利、伊朗,其中韩国和日本尤其值得关注。

韩国近期确诊人数以指数形式猛增,主因来自韩国“新天地”教会的信徒成为超级传播者,导致大邱市三百多人感染,上千人隔离,且政府初期未及时采取相应的防控措施。韩国政府23日下午已经宣布,将疫情应对级别提高到最高等级——“严重”级别。从海外反应来看,目前已有15个国家和地区对韩国实施入境管制。

日本主要的确诊病例来自于钻石公主号(累计确诊701例,占日本总确诊人数约80%),外界质疑轮船的密闭环境加剧了病毒的传染。同时值得担忧的是日本本土疫情的快速增长,由于疫情爆发初期政府的防控措施不完善,目前已累计在日本16个地区发现确诊病例,后续仍需关注社区传染的可能性。

日韩的疫情快速爆发引发了全球对疫情能否得到控制以及全球经济增长放缓的担忧。截至2月25日《环球时报》最新消息,部分国家已经对日韩采取了入境限制措施,包括限制国内人员前往日韩以及日韩人员入境。若疫情进一步升级,将会有更多国家采取入境限制措施,以及往来贸易、航班、旅游暂停等措施。若日韩疫情继续扩散,他国对两国限制措施升级,料会对全球经济、贸易产生明显的负面冲击。

全球产业链的主要矛盾正从国内转向海外

在上一篇《关注新冠疫情对全球产业链的外溢影响》(2020-2-17)报告中,我们梳理了国内受疫情影响,需求回落和延迟复工给全球产业链上的部分国家和行业造成的冲击,当时主要矛盾在于国内疫情对全球产业链的影响,同时我们提出国内应注重加快复工以防止海外产业链对国内的二次冲击。近期高层会议也尤其强调产业链的恢复,以县级为单位层层把关人流、物流、资金流的有序转动,这也有助于国内需求的回升和企业产能的修复。

日韩受疫情影响冲击全球产业链的风险明显上升。近期国内疫情风险下降,海外每日新增病例数上升很快,疫情得到控制仍需时日。特别是日韩疫情的升级,后续有可能会触发类似中国的全国性隔离停产措施,从而将严重影响国内的交通物流、企业开工、进出口贸易等。而考虑到日韩在全球产业链上的重要地位,以及与中国在贸易方面的紧密联系,日韩疫情的升级料会对包括中国在内的全球产业链产生明显的冲击。

重点关注日韩疫情对国内产业链的影响

日本和韩国在全球贸易体系中占有重要地位,而日韩和中国的贸易关系紧密。主要体现在以下三个方面:1)日韩在全球的贸易份额中占有重要地位,中国是日本和韩国的第一大进口国;2)日韩也是主要的中间品出口国。从中间商品的依赖度来看,中国对日韩中间商品的依赖度较高;3)从产业链的角度,日韩与中国在贸易领域上中下游互相依托,是国内产业链不可忽视的一环。

从传导路径来看,若疫情进一步升级,日韩作为我国重要的贸易伙伴,企业停工、物流停运、出口减少将直接冲击我国的上游原材料和中下游成品的供应端,部分材料可能出现涨价情况;同时通过材料的供应和价格变化间接冲击到部分产业链上企业的生产和销售。

▌ 我国在机电产品、运输设备、塑料橡胶、化工产品、金属制品等领域对日韩敞口较大,关注涨价和断供风险

我们梳理了日韩与中国在贸易方面所涉及的行业及产品,其中机电产品、运输设备、塑料橡胶、化工产品、金属制品等受日韩出口影响可能较大。特别值得注意的是,日韩在上游的IC制备原材料、中下游的存储芯片、面板等领域占有很高的市场份额。一旦疫情在这两个国家快速蔓延,将会影响到相关企业的正常生产和运输,从而推升国内相关上游原材料、中下游成品的涨价和断供风险。

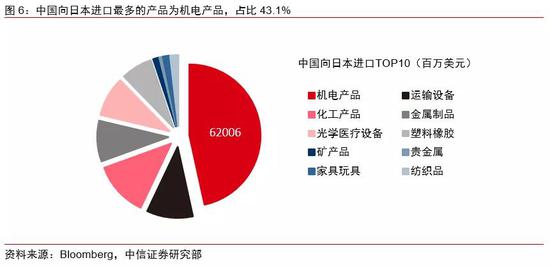

在中国与日韩贸易涉及的行业及产品中,机电产品、运输设备、橡胶塑料、化工产品、金属制品等受日韩出口影响可能较大。中国向日韩进口最多的产品为机电产品(电气设备、机械设备、电子设备等),分别占国内向日韩总进口额的43.1%和54.3%。

与全球其他国家相比,中国在运输设备、橡胶塑料、化工产品等方面对日韩的依赖度较高。我们按照单个对应进口产品中,中国进口占全球所有进口的比例来衡量中国对单一产品的依赖度。总的来看,中国对日韩所有出口商品的依赖度为19.5%和26.8%,其中进口橡胶塑料、化工产品、运输设备占日本总出口的27.0%、25.6%、20.1%,占韩国总出口的44%、27%、3%。从产品的占比可以发现,橡胶塑料、化工产品、运输设备这三类产品,中国对日韩的依赖度较高,因此更容易受到日韩贸易暂停或受阻的冲击。

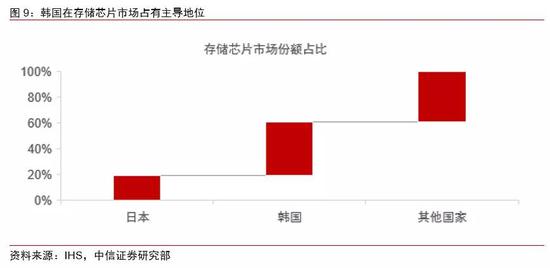

特别值得注意的是,日韩在上游的IC制备原材料、中下游的存储芯片、面板等领域占有很高的市场份额。一旦疫情在这两个国家快速蔓延,将会影响到相关企业的正常生产和运输,从而推升国内相关上游原材料、中下游成品的涨价和断供风险。

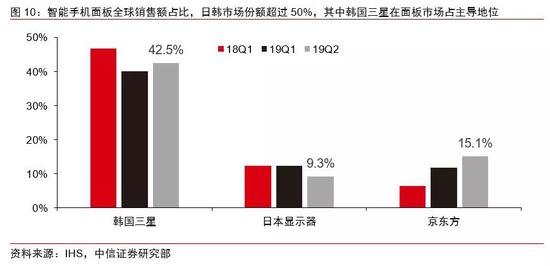

韩国的存储芯片、面板制造和日本的晶圆、光刻胶等半导体制备原材料在全球市场占有绝对领先地位,将更容易传导至下游生产环节。韩国在存储芯片市场占有主导地位,全球第一大和第二大存储芯片厂商——三星和SK海力士都在韩国。目前三星和SK海力士都传出有疑似和确诊病例,若后续由于疫情导致工厂停产则会对全球存储芯片和电子元器件市场产生冲击。而日本在很多半导体制备原材料领域也拥有很高的市场份额,特别是晶圆、光刻胶等半导体制造工艺中不可或缺的原材料,其市场份额都在50%以上。由于部分关键材料几乎由日韩两国垄断,而一旦疫情在这两个国家快速蔓延,将会影响到相关材料企业的正常生产和运输,从而会推升国内部分材料领域涨价,甚至在库存无法满足现有需求时出现断供风险。

▌ 产业链的延伸可能冲击国内中下游泛半导体产业、汽车制造产业

我们建议关注国内两条产业链受到的负面冲击——泛半导体产业和汽车制造产业。

(1)泛半导体产业:中下游板块会受到日韩上游晶圆、光刻胶等IC制备关键原材料涨价和断供的影响,鉴于该产业防护级别高,短期断供风险不大,影响相对可控。但国内产业在电子、机械设备等领域对日韩出口依赖度较高,日韩面板、芯片等停产停运带来的涨价可能提高下游生产成本。

(2)汽车制造产业:产业链上游部分金属制品、橡胶等化工原材料以及机电产品、运输设备与日韩供应链相关,若出现断供将对汽车制造链条造成一定影响。但考虑到日韩合资汽车制造企业本土化率较高,国内零部件等国产供应相对充足,其负面影响也能部分对冲。

总体我们认为泛半导体产业链、汽车产业链等相应板块可能短期受到上游涨价和断供的负面影响。但考虑到相关产业特性、库存管理、产业链转移等因素,预计总体影响不明显。极端情形下,日韩在相关领域的主导地位导致中上游的材料断供,其对下游生产企业的影响可能会进一步扩大。

从政策和企业的应对来看,在国内加快复工复产的同时,也应防范海外疫情变化对国内产业链的输入风险,其中主要是日韩疫情对上游和中下游关键原材料的冲击产生的涨价和断供风险。短期需密切关注海外疫情的发展,特别是日韩新增病例以及政府采取的生产物流相关的限制措施。若疫情进一步升级,部分关键材料将可能受到日韩的直接冲击,有涨价和断供风险;同时产业链上下游的企业也应尽早防范泛半导体产业链、汽车制造产业链等相应板块受到上中下游关键材料断供可能产生的冲击。

▌ 冲击之下,国内产业在自主供应链配套上有望加强

冲击之下,国内产业在自主供应链配套上有望加强。一方面,涨价会增加国内细分产业链上的企业盈利,提高在配套供应链上的投资;另一方面,产品断供往往也是潜在竞争者切入供应链的时机,会加速国内企业转型升级。重点关注三条主线:1)上游新材料产业:关注有一定基础的国内配套企业,重点包括光刻胶、湿化学品、抛光垫和抛光液、特种气体、靶材等细分领域;2)中下游泛半导体产业:产品涨价和断供将推动半导体、电子相关细分领域自主发展,包括国产存储芯片、面板等;3)中下游汽车零部件:国内上市公司在日韩竞争对手为主的汽车零部件细分领域的供应也有望提升。根据中信证券研究部新材料组、电子组、汽车组的观点,我们梳理了关联度较高的细分领域标的如下:

上游新材料产业

(1)晶圆:上海新昇(硅产业集团)

(2)光刻胶:飞凯材料(20.950, -0.13, -0.62%)、晶瑞股份(44.120, -2.88, -6.13%)、上海新阳(62.000, 2.59, 4.36%)、南大光电(31.000, 1.59, 5.41%)

(3)湿化学品:晶瑞股份、江化微(43.700, -1.72, -3.79%)、上海新阳、滨化股份(5.160, -0.19, -3.55%)、多氟多(12.170, -1.23, -9.18%)、嘉化能源(10.070, -0.81, -7.44%)、巨化股份(8.550, 0.06, 0.71%)、新宙邦(40.630, -2.35, -5.47%)、兴发集团(10.350, -0.68, -6.17%)

(4)抛光垫和抛光液:安集科技(154.300, -10.10, -6.14%)、鼎龙股份(11.250, -0.75, -6.25%)

(5)特种气体:昊华科技(21.710, 0.01, 0.05%)、雅克科技(43.790, 2.29, 5.52%)、华特气体(60.850, -4.15, -6.38%)、三孚股份(29.740, -1.34, -4.31%)、南大光电、巨化股份

(6)靶材:江丰电子(56.100, -1.94, -3.34%)、有研新材(14.010, -1.02, -6.79%)、阿石创(34.090, 0.84, 2.53%)

(7)其他(low-K、high-K):雅克科技

中下游泛半导体产业

(1)存储芯片:若未来疫情剧烈蔓延,企业出现短期停工抬升存储芯片价格,可关注兆易创新(374.200, 19.12, 5.38%);

(2)面板:疫情增强了大尺寸面板领域韩国厂商退出的逻辑,进一步推动国内领域自主发展,推荐京东方、TCL,建议关注二线公司三利谱(53.500, -3.70, -6.47%)、彩虹股份(4.560, -0.44, -8.80%)。

中下游汽车零部件

(1)结合齿、差速器齿轮:精锻科技(13.010, -0.74, -5.38%)

(2)电芯:宁德时代(137.980, -11.50, -7.69%)

(3)负极材料:璞泰来(85.080, -5.37, -5.94%)、杉杉股份(13.670, -0.48, -3.39%)

(4)高压铸造件:爱柯迪(14.480, -0.93, -6.04%)

(5)铸锻件:旭升股份(42.950, -4.75, -9.96%)

(6)车机硬件、音响:德赛西威(44.200, 0.70, 1.61%):

(7)动态密封件:中鼎股份(9.460, -0.71, -6.98%)

(8)TPMS发射器:保隆科技(35.990, -2.82, -7.27%)

(9)TPMS电池:亿纬锂能(67.980, -4.67, -6.43%)