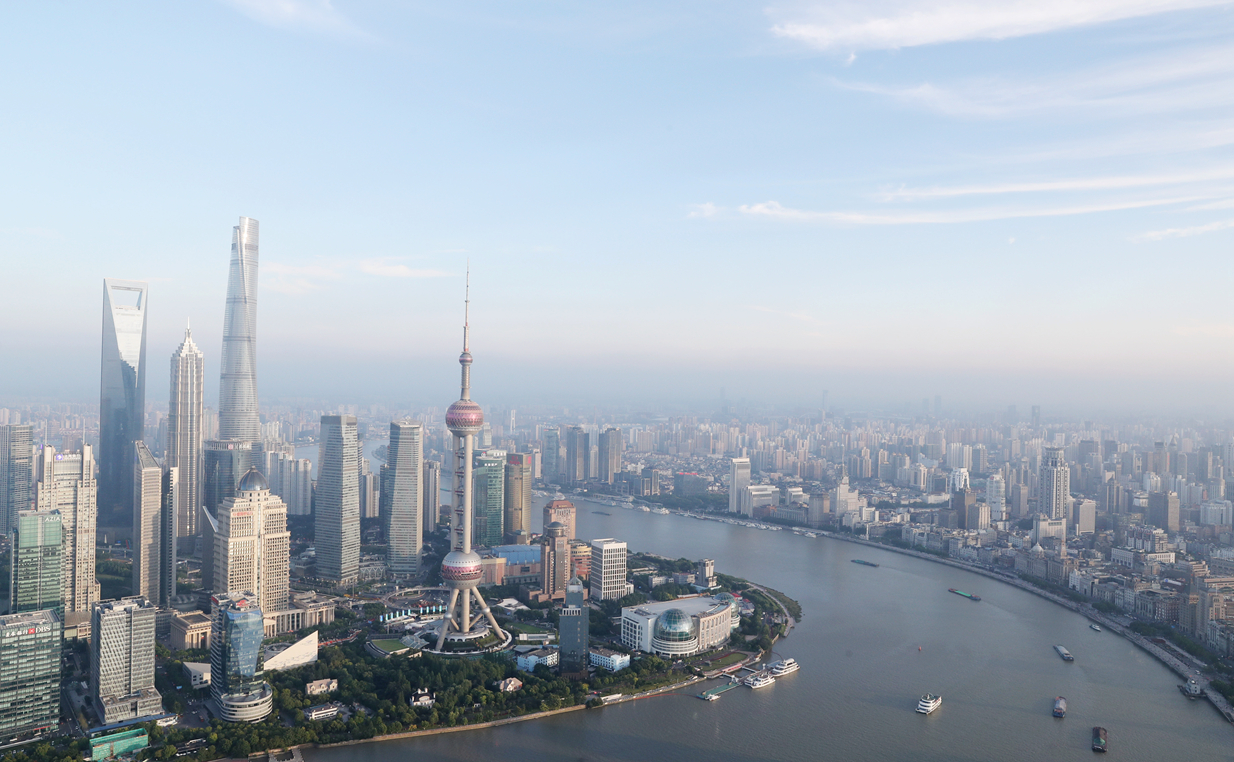

随着中國在今年4月1日全面放開了證券、基金、期貨機構外資股比限制,外資金融巨頭迎來了進軍中國資本市場的歷史性良機。以華爾街金融巨頭為首的國際一流投資銀行和資產管理公司等,將目光瞄準了規模龐大的中國資本市場,它們當中有不少在近日陸續獲得了中國監管機構頒發的金融牌照,即將開啟在中國資本市場和本土金融機構同台競技的旅程。受訪專家認為,在中國加大金融業對外開放的背景下,外資金融機構加速布局中國市場是大勢所趨。國際金融巨頭的到來,或會在中國資本市場引發「鯰魚效應」,不僅有利於內地金融機構學習成熟市場機構的公司治理、風險管控與業務創新經驗等,也有助於中國借鑒成熟市場制度建設經驗、提升監管效能。

貝萊德小摩飲頭啖湯

近段時間以來,不少外資金融巨頭得以「圓夢」規模龐大的中國資本市場,捷足先登者陸續獲得了中國金融監管機構的許可,將能夠在中國控股或參股金融機構,開展相應的金融業務。其中較為引人注目的包括:全球最大資產管理公司貝萊德已獲准在中國設立全資所有的公募基金管理公司,成為首間在中國獲得批准的外資基金公司;摩根大通將其在中國證券合資企業中的持股比率提高到71%。而為進一步有效推進公募基金管理公司牌照申請籌備工作,Vanguard集團22日宣布任命羅登攀擔任籌建中公募基金管理公司總經理,在該公司正式成立之前,羅登攀將先擔任Vanguard中國基金管理負責人,駐上海辦公並向公司亞洲區總裁康思德匯報。

此外,據中證監網站公布,路博邁和富達國際於今年4月提交的公募基金管理公司設立申請,均於9月18日獲得受理。

自今年4月1日起,中國正式取消外資機構對證券公司、基金和期貨公司持股比例的限制後,符合條件的外資機構可以謀求其在內地合資金融公司的控股權,或者可以發起設立新的獨立控股的金融公司。比如上述貝萊德獲准在中國設立全資所有的公募基金管理公司。數據顯示,作為全球最大的資產管理公司,截至今年6月30日,貝萊德在全球的管理規模為7.32萬億美元。貝萊德發言人近期表示,通過新公司,貝萊德將向中國投資者提供差異化解決方案,幫助他們實現長期財務目標。

Wind數據顯示,目前內地128家基金公司中,合資公司有44家。除恆生前海基金通過CEPA(內地與香港關於建立更緊密經貿關係的安排)新政框架實現外資控股之外,鵬華、景順長城、泰達宏利等14家公司的外資持股比例為49%,具備實現外資絕對控股的基礎。未來這些基金公司中,很有可能誕生外資控股基金公司。

證券公司方面,中證監近日核准設立大和證券(中國)有限責任公司,日本株式會社大和證券集團總公司出資額為5.1億元,持股比例為51%;星展銀行獲准在中國成立一家佔多數股權的證券公司,成為中國加大對外開放金融市場進程中最新拿到許可的機構。

睇好中國市場發展前景

在中國加大金融業對外開放的背景下,為數不少的外資金融巨頭正「蠢蠢欲動」,紛紛選擇「加倉」中國資本市場,而中國監管機構也順勢而為,加快了審核速度,陸續「成全」有志於加大投資布局中國的華爾街巨頭們。中國證券業協會執行副會長安青松近日表示,今年以來,中國資本市場對外開放的步伐不僅沒有因疫情而放緩,反而進一步加快,證券基金期貨機構外資股比限制提前全面放開。據安青松透露,截至2020年8月底,中國外資參、控股證券公司17家,其中,新批准外資控股證券公司9家。

武漢科技大學金融證券研究所所長董登新在接受本報記者採訪時表示,中國資本市場發展前景非常廣闊,尤其是在國際化領域,中國的企業走出去,無論是併購還是資本輸出,都需要有國際化經驗豐富的金融機構為之保駕護航,提供相關的金融服務,而這方面正好是中資金融機構的短板。因此,外資金融機構進入中國市場,其目標是多重的,它在滿足相關企業的業務需求的同時,還可以分享中國經濟高速增長的紅利。

接受本報記者採訪的光大銀行金融市場部分析師周茂華亦認為,近年來,随着中國金融業加快對外開放,外資機構紛紛搶灘布局,顯示外資機構看好中國資本市場發展前景。周茂華指出,中國經濟體量全球第二,股市和債市規模均僅次於美國,中國經濟仍保持中高速增長,與之相匹配的資本市場仍具有很強的成長空間,海外投資者無法忽視這麼大一個市場。

周茂華進一步指出,随着內地穩步推進金融業改革開放,中國經濟與市場強勁增長前景、人民幣國際化、中國不斷完善的金融基礎設施以及人民幣估值洼地等,都不斷增強人民幣資產配置吸引力。此外,歐美等主要經濟體陷入經濟停滯、超低利率環境下,海外投資者也有在全球多元化配置資產需求。

行業料產生「鯰魚效應」

儘管國際金融巨頭進入中國資本市場較晚,但不少分析人士看好它們在中國金融市場的發展潛力。因為與本土金融機構相比,它們的資本實力雄厚、綜合業務全面、產品創新及風險管理能力更強。那麼,??越來越多的國際一流的投行和資產管理公司進軍中國資本市場,會對中國本土金融機構以及中國的金融市場產生何種影響呢?

在周茂華看來,中國金融業加快對外開放,有助於引入多元的金融機構、金融產品、業務,增加內地金融有效供給,滿足內地差異化金融服務需求。他指出,金融業開放引入外資機構,與內地金融機構展開競爭與合作,不僅有利於內地金融機構學習成熟市場機構的公司治理、風險管控與業務創新經驗等,提升金融機構服務實體經濟效率,也有助於中國借鑒成熟市場制度建設經驗、提升國內監管效能等。

「外資金融機構不僅在國際化業務辦理方面,具有非常豐富的經驗,在產品研發、業務創新,以及對高端客戶開發高附加值業務等方面,也都有?比較豐富的經驗。」董登新說,因此,這些世界一流的外資金融機構進入中國,能為中國的金融機構帶來全新的管理理念、更高的服務質量以及能夠促進中國金融機構金融業務整體水平的提高。

中國證監會副主席方星海在9月6日舉行的2020中國國際金融年度論壇上表示,中證監將加快推進資本市場對外開放,以開放促改革,以市場化改革促更大的開放,形成資本市場高水平對外開放新格局,促進中國國際經濟雙循環發展。他提到,中證監要不斷提高證券期貨業雙向開放水平,繼續落實好放寬證券基金期貨行業外資股比限制政策,鼓勵境外優質證券基金期貨金融機構來華展業,支持境內經營機構走出去,促進資本市場生態改善。

本土機構須補齊短板

外資金融機構紛至沓來,與本土金融機構展開同台競技,在產生「鯰魚效應」的同時,分析人士認為行業或迎來加速洗牌的格局。董登新指出,目前而言,中國金融市場大的市場份額方面已經基本上瓜分完畢,随着境外金融機構的引入,市場或存在一定的行業洗牌的情況。「這主要體現在產品結構和業務機構上,國內外金融機構可能會形成一個互補的態勢。外資金融機構有着自身的專長和特色,進入中國市場之後,可能重點會在高端客戶和高附加值產品上發力,與本土金融機構形成錯位發展,互補競爭。」董登新說。

周茂華提到,外資機構加快布局,勢必在中長期加劇內地金融業競爭,包括客戶、人才等方面,可能對中國金融監管、法律制度等方面構成影響。另外,随着外資機構與業務量增多,中期可能存在短期跨境資本大幅跨境流動問題,也可能在一定程度上削弱內地宏觀政策調控效率等問題。

董登新指出,本土金融機構存在兩個方面的短板,一方面是專業化的人才相對比較匱乏,在產品研發和業務創新方面存在不足之處;另一方面,本土金融機構的國際化水平不高,在國際市場份額上佔比較低。因此,本土金融機構如何和外資金融機構有一個更充分的競爭,取其所長補己所短,以獲得經營管理水平更快的提升至為重要。

面對外資金融機構進來「爭食」,中國本土金融機構應如何應對呢?在周茂華看來,金融業對外開放是大勢所趨,內地金融機構需要在鞏固自身優勢的基礎上,借鑒成熟市場機構經營,加快完善內部治理,增加人才儲備與培養,提高業務創新能力,增強服務實體經濟與競爭力。此外,內地有條件的機構積極走出去,為全球投資者提供服務。(記者朱輝豪)