疫情之下,全球酒店业都受重创,然今日却有一支酒店股登陆港股市场,并录得不俗表现,那就是国内酒店业的「巨无霸」华住集团(1179)。

在中美关系紧张的背景下,中概股回流潮还在持续,华住也成为今年第四家成功赴港二次上市的中概股公司。但是次华住的赴港之路并非一帆风顺。

首先华住选择此时赴港上市的意图明显,就是疫情下搵生艰难,毕竟有足够的现金流才能让酒店走得更远,加上华住于年初以7亿欧元(折合人民币约56亿元)收购德意志酒店集团,令财务上更是艰难。

招股遇冷上市前夕遭狙击

因此华住在招股时亦遇冷。根据上市前券商的数据,截止今月16日为止孖展融资1.69亿港元(下同),认购不足额。华住最终以297元定价,在香港发售2042万股股份,集资总额约60.65亿元,而这一定价较9月16日的美股收市价折让了2.13%。

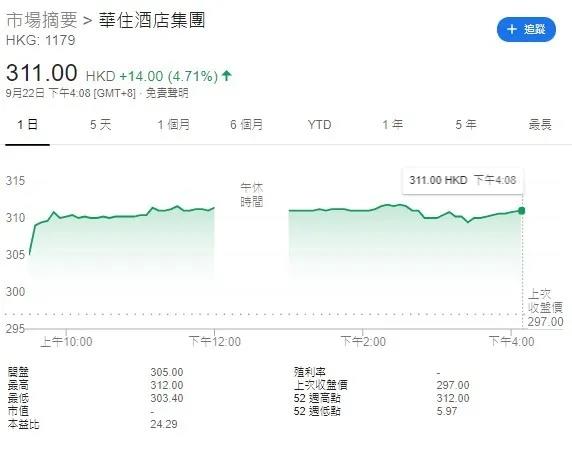

不仅如此,华住在上市前夜,也就是昨晚还遭沽空机构博尼塔斯研究狙击,其发布报告指控华住集团利用未披露的关联方交易隐瞒经营费用进行财务造假,并表示正在做空这家公司。这一操作,在资本市场引发股价反应。因此昨晚,美股上市的华住低开低走,全天跌幅3.67%,这也很大程度上会影响今天华住的上市表现。

狙击报告指,在北京及上海的实地调查发现,华住秘密支持特许经营酒店的运营成本,这些特许经营酒店由未披露的现华住员工和其他未披露关联方拥有。报告指,华住至少16%僱员人数,认为华住利用未披露的关联方交易隐瞒经营费用,人为夸大华住的报告利润。该机构认为,华住真实所获得的利润及厂房及设备资产均大大低于上交给美国证监会及联交所的申报。

对于沽空机构的指控,华住也在今日早间作出回应,表示「基于对报告初步的检查和评估,公司认为这份报告是缺乏事实依据的,而且它包含大量的错误、未经证实的陈述,以及对公司业务及运营的误导性结论。」对沽空机构的指控全盘否定。

两年酒店数量净增长幅度居全球之首

隔晚美股的表现似乎未影响华住首日挂牌的成绩,今日华住开报305元,较招股价297元高出2.7%,最高曾升至312元,最终收报311元,升14%,市值达987亿元,不计手续费,每手赚700元。这或许就是「巨无霸」的威力?

图片说明:华住旗下酒店

为何说华住是酒店业的「巨无霸」?因据其招股书显示,华住旗下酒店包括经济型酒店汉庭、你好、海友、怡莱、宜必思。中档酒店全季、桔子、星程。中高档酒店水晶、漫心、美居、美仑、IntercityHotel。高档酒店禧玥、花间堂、Steigenberger、MAXX by Steigenberger等。凡是能在国内叫的上名的酒店,多多少少都与华住有些许关联。

值得一提的是,据弗若斯特沙利文资料显示,截至2017年12月31日,华住的酒店数量为3746家,至2019年12月31日拓展至5618家,复合年增长率为22.5%,净增1,872家酒店,这一期间的净增长幅度居全球所有公开上市酒店集团之首。

今年目标不变至多开1800间新酒店

而以经营的酒店客房数量计,华住已是中国第二大及全球第九大酒店集团。截至今年6月30日,华住集团拥有6187家在营酒店,包括758家租赁及自有酒店及5429家管理加盟及特许经营酒店,合计共有59.9万间酒店客房。

华住的扩张步伐也一直未停止,华住总裁金辉早前接受媒体访问时表示,集团仍将维持今年开1600至1800间新酒店,而明年开店目标将多于今年,并强调采取“全品牌全系列”策略,不会倾斜某个品牌,并持续进军三、四线城市,以增加市场占有率,冀2022年底前在中国内地达“千城万店”,即以万间酒店覆盖全中国千个城市。

扩张下令华住资金流越发紧绷

集团的宏图壮志值得肯定,但大举扩张下必定带来债务问题。目前华住集团一年到期的有息负债为58.5亿元,而账面现金只有37亿元,账面现金并不能覆盖短期债务,华住资产负债率在今年第二季达到92.2%。

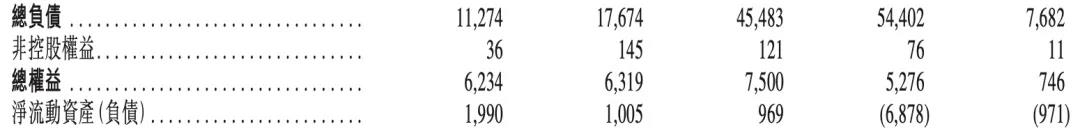

其近两年来快速扩张的策略也令资金链越来越紧绷,疫情期间的大额亏损,也进一步增加了华住的现金流压力,2019年华住现金及现金等价物总值为32.3亿元人民币,相比2018年有小幅度的下降,同时总负债快速攀升,从176.7亿元人民币上升至454.8亿元人民币。

在此情况下,华住急需再融资,这或许是其启动赴港二次上市进程的主要原因。随着国内疫情的缓和,酒店业重启或指日可待,但华住是否能笑到最后,还需要集团未来在财务结构上更合理的部署。